Acheter en viager un bien immobilier : une bonne affaire ?

Le viager : un marché immobilier de niche en pleine évolution

La vente en viager n’est plus un sujet tabou. Avec 6 000 à 8 000 transactions annuelles, le viager reste un marché de niche représentant environ 1% des ventes immobilières. Pourtant, il connaît une légère croissance, notamment grâce à la génération des baby-boomers qui, à partir de 2020, atteignent l’âge moyen des vendeurs en viager (75 ans). Acheter un bien immobilier en viager est donc de plus en plus envisagé comme une option d’investissement.

Qu’est-ce que le viager ? Modalités de paiement spécifiques

Le viager ressemble à une vente classique sauf que le paiement est décomposé : l’acheteur, appelé débirentier, verse un bouquet comptant au vendeur (le crédirentier), puis une rente viagère mensuelle jusqu’au décès du vendeur.

Cette spécificité avait longtemps une connotation négative, mais aujourd’hui, le viager est perçu comme un investissement rentable et équilibré pour les deux parties. L’acheteur acquiert un bien immobilier à un prix avantageux, tandis que le vendeur bénéficie d’un complément de revenus.

Acheter en viager occupé : avantages et risques

Dans la majorité des cas, le vendeur continue d’habiter le logement (viager occupé), garantissant ainsi son maintien dans le cadre de vie habituel. Ce type d’achat est moins accessible, notamment parce qu’il implique un pari sur l’espérance de vie du vendeur. Plus la durée de vie est longue, plus le coût final peut augmenter. Toutefois, cet investissement peut se révéler très rentable à long terme, surtout si le vendeur quitte le logement, permettant la mise en location du bien.

Valorisation et revente : un investissement pérenne

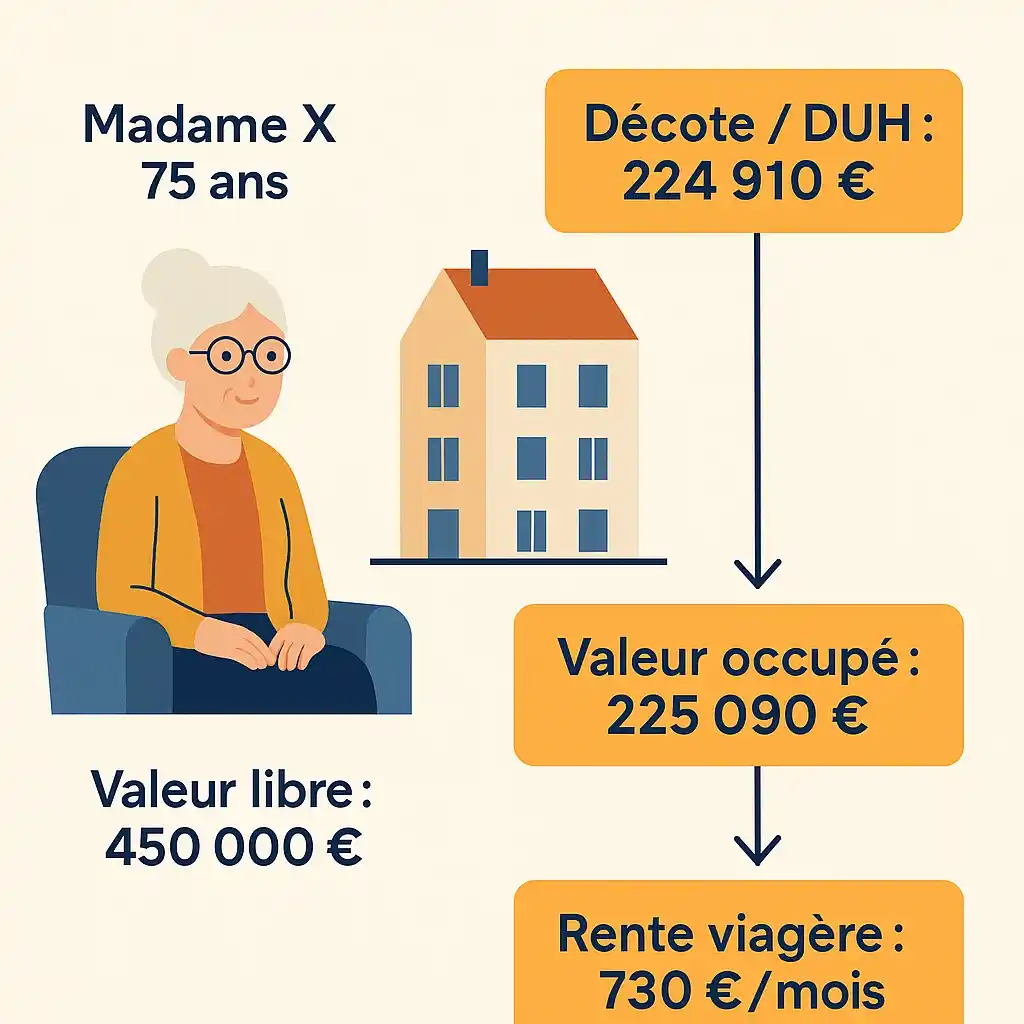

Au fil du temps, le bien immobilier acheté en viager se valorise. En cas de départ anticipé du crédirentier, la rente peut être réévaluée à la hausse. L’acheteur bénéficie donc d’une décote initiale liée au droit d’usage et d’habitation, ce qui réduit le prix d’acquisition. Cette décote, combinée à la valorisation du bien, offre souvent un prix final inférieur à la valeur réelle du marché. De plus, l’acquéreur conserve la liberté de revendre le bien viager, à condition d’assurer la continuité des paiements de la rente.

Comment bien négocier le prix d’un viager ?

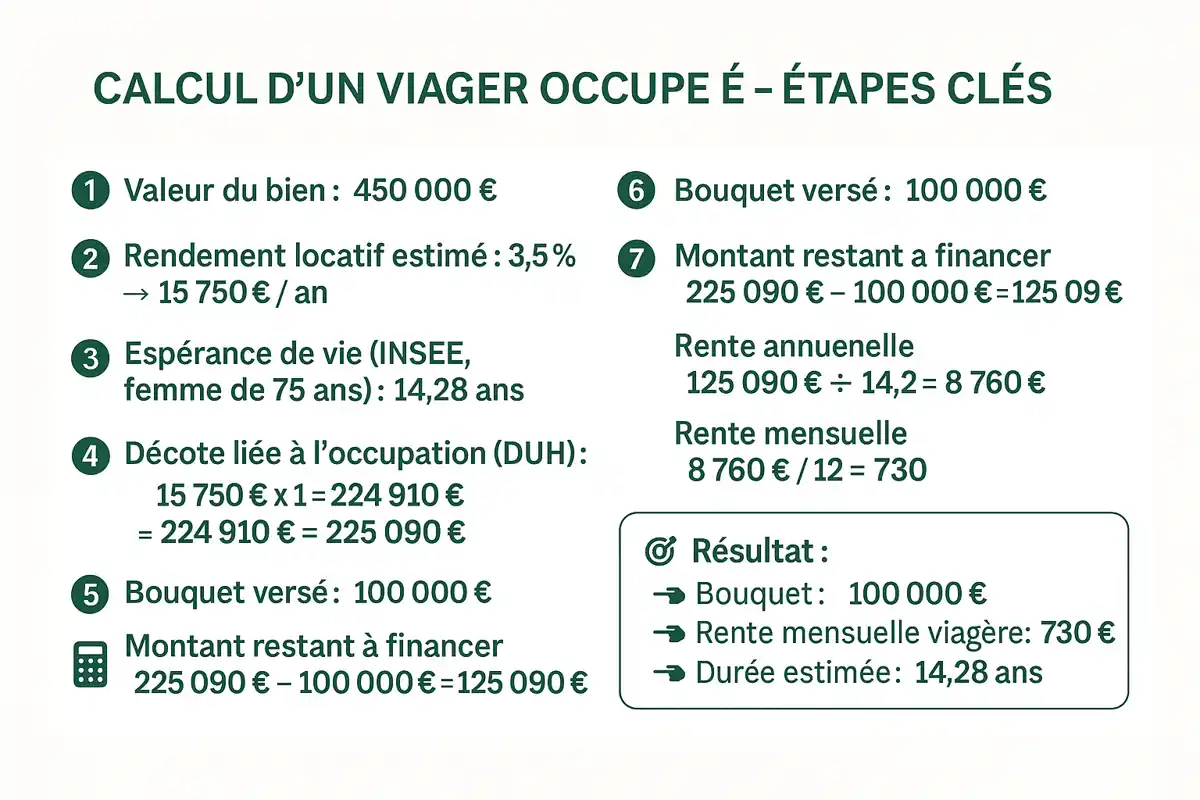

La négociation du prix repose sur plusieurs éléments :

- Estimation précise du bien libre

- Application d’une décote liée à l’âge et au sexe du crédirentier

- Fixation du bouquet (généralement 30% du prix minoré)

- Calcul de la rente viagère selon tables de mortalité et valeur locative

Les professionnels du viager utilisent des outils spécifiques, mais bouquet et rente restent négociables, offrant ainsi une marge de négociation intéressante pour l’acheteur.

Acheter en viager : un investissement retraite à considérer

Le viager s’inscrit souvent dans une logique d’épargne-retraite. Il permet d’investir dans la pierre sans recourir à un emprunt bancaire, tout en se constituant un patrimoine immobilier progressif. La plupart des investisseurs en viager sont âgés de plus de 55 ans et envisagent de transmettre le bien à leurs héritiers.

Charges, risques et précautions à prendre avant d’acheter en viager

L’achat en viager nécessite une trésorerie suffisante pour régler le bouquet et assurer le versement des rentes sur la durée. L’acquéreur doit aussi prendre en compte les charges liées à la propriété, notamment les réparations lourdes. Une hypothèque est prise pour garantir la rente au crédirentier, avec des clauses résolutoires en cas de non-paiement. Il est conseillé de constituer une réserve financière de plusieurs mois de rentes pour éviter tout risque d’impayés.

Le viager en famille : un cas particulier à surveiller

Les ventes en viager entre membres de la famille doivent être particulièrement bien encadrées pour éviter toute requalification fiscale en donation déguisée. La participation des héritiers et une estimation sérieuse du bien sont indispensables.