Les nombreux atouts d'un placement oublié : le viager

Même s’il constitue un marché de niche (environ 5.000 transactions par an ou 1% de marché immobilier) , le viager connaît une nouvelle jeunesse.

Le site vous aide à mieux comprendre les différents mécanismes du viager

« C’est le cœur, n’est-ce pas ? – Non, non, c’est un peu tout... Comment vous dire ? Vous êtes usé... » Lorsque, dans le film Le Viager, le Dr Léon Galipeau, interprété par Michel Galabru, aux compétences médicales très discutables, dresse un sombre tableau à son patient, le candide Louis Martinet (Michel Serrault), il est loin de se douter de l’engrenage dans lequel il vient de glisser son stéthoscope... Galipeau convainc le pauvre Martinet, célibataire de 59 ans, de lui vendre sa maison en viager pour des sommes dérisoires. Quarante-cinq ans plus tard, le vendeur a toujours bon pied bon œil, et les héritiers Galipeau, eux, attendent désespérément de prendre possession du bien...

Si le film hilarant de Pierre Tchernia est devenu un classique du cinéma français, il a aussi largement contribué à donner une image galvaudée de ce type de transaction. En effet, les statistiques sur la durée moyenne d’un viager est d’environ de 8 ans.

Régi par le Code civil, ce dispositif gagne à être connu, tant pour l’investisseur que pour les vendeurs, les crédirentiers. D’autant qu’il existe trois formules, ce qui lui confère une certaine souplesse :

-

le viager dit « occupé »viager dit « occupé » (le plus connu),

-

le viager sans rente (ou nue-propriété).

D’ailleurs, le nombre de ventes augmente depuis quelques années et vont continuer à augmenter sous le double effet : la pyramide des âges et la baisse des retraites

-

Inévitable aléa

Sur le papier, le procédé est relativement simple. Il consiste à acheter un logement (une résidence principale, secondaire ou un bien locatif) à une personne appelée « crédirentière » en échange du versement, d’une part, d’un capital (le bouquet) au moment de la signature de l’acte (mais ce n’est pas obligatoire) et, d’autre part, d’une rente viagère que le vendeur perçoit jusqu’à son décès.

L’acheteur, ou débirentier, fait donc un pari sur l’avenir, l’objectif étant d’acquérir un bien qui, au final, lui coûte moins cher que s’il l’avait payé à sa valeur de marché.

Par extension, il supporte aussi le risque de surpayer le logement, puisque le prix versé au total dépend de la longévité du vendeur... Cet aléa est une condition fondamentale du viager, et c’est précisément la raison pour laquelle il a longtemps eu mauvaise réputation auprès des investisseurs.

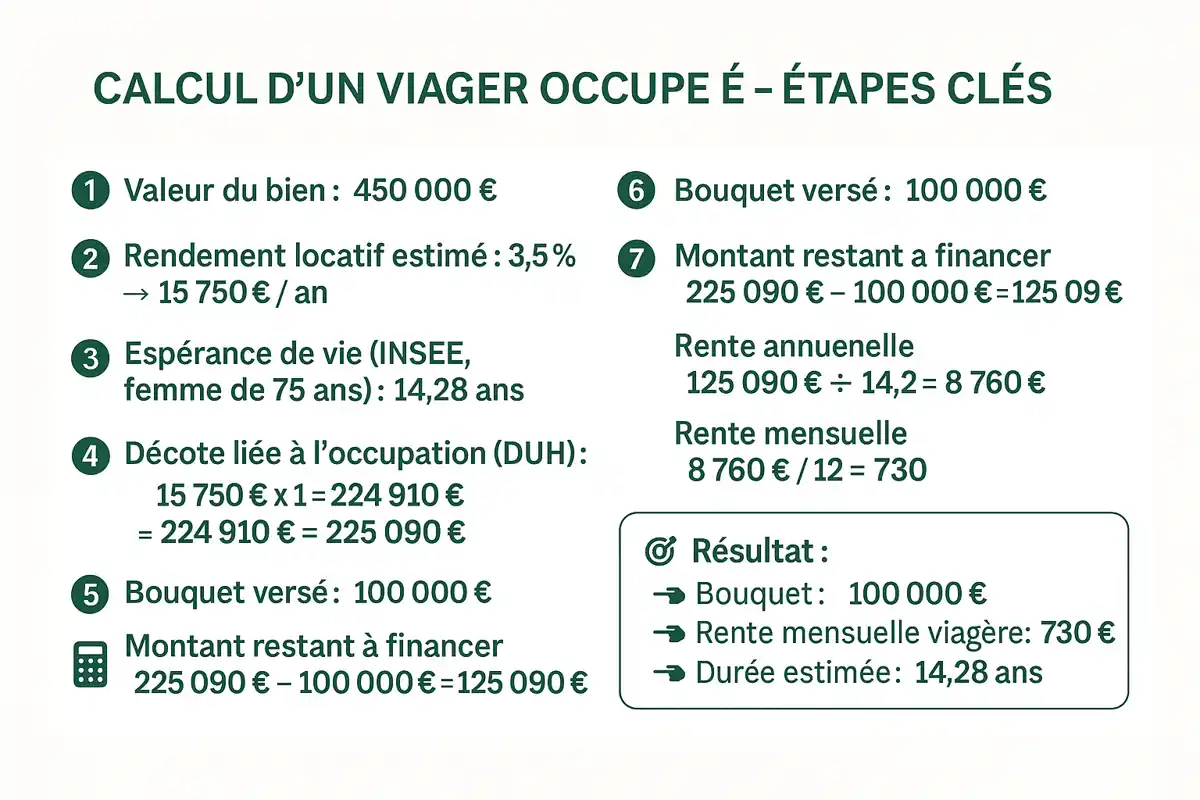

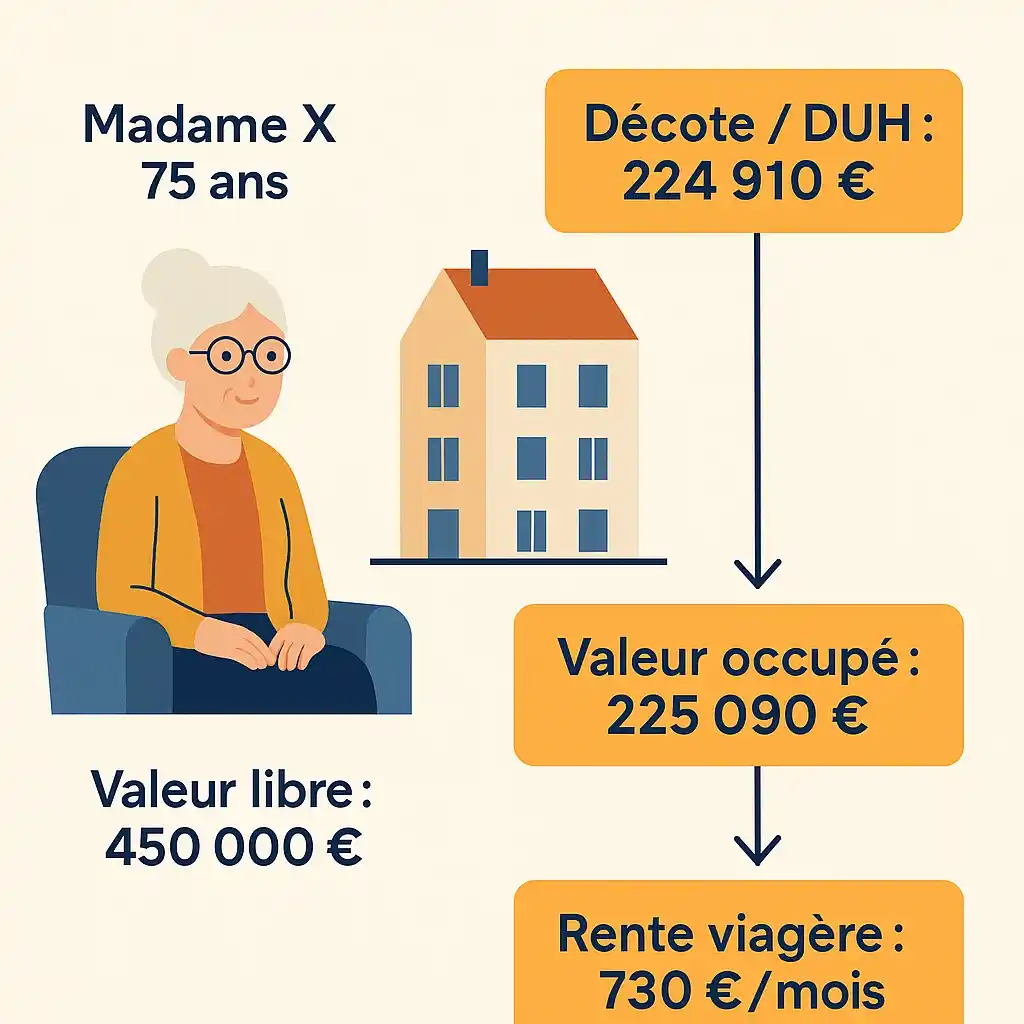

Pourtant, le mode de calcul de ce que doit payer l’acheteur ( le débirentier ), fondé notamment sur l’âge du crédirentier dont le mode de calcul est détaillé sur le site, constitue un garde-fou non négligeable. En d’autres termes, dans le viager, il y a trois fondamentaux : la valeur du marché du bien, l’âge et le sexe du futur crédirentier pour définir le montant de la rente viagère et du bouquet selon le cas.

Enfin, l’acheteur, le débirentier, peut à tout moment revendre un viager, sans justification aucune.

-

Le viager occupé

Dans la plupart des cas, le viager est vendu occupé. L’objectif du crédirentier est d’améliorer sa condition grâce aux rentes viagères, tout en continuant de profiter de son logement. Le contrat octroie alors un droit d’usage et d’habitation au vendeur. Peu importe d’ailleurs que ce dernier y demeure de façon régulière ou non.

L’acheteur (le débirentier), lui, peut récupérer le bien avant le décès, à condition d’inscrire cette clause au contrat. Il peut en effet y vivre ou le louer dès que le crédirentier quitte son logement définitivement, par exemple pour entrer en maison de retraite. La rente viagère est alors majorée, en général de 20 à 30 % environ. Il est opportun, dans ce cas, de louer le bien, pour contrebalancer le versement de la rente viagère.

Plus rare, le viager occupé peut être vendu avec réserve d’usufruit au profit du crédirentier, qui peut louer son logement plutôt que d’y vivre et percevoir des loyers en plus de la rente viagère.

-

Habiter le logement grâce au viager libre

Dans ce cas, pas de surprise, le viager est vendu libre de tout occupant. L’acheteur, le débirentier, peut y vivre ou le louer et encaisser des loyers qui compenseront la rente viagère. Cette formule est avantageuse pour l’acheteur (le débirentier), qui dispose du bien comme bon lui semble. Mais attention : il n’est pas pleinement propriétaire pour autant. La contrepartie de cet avantage est compensée par un bouquet et une rente plus élevés que pour un viager occupé comme dans l’exemple donné sur le site « un viager pour la vie ».

-

Le viager sans rente pour réduire l’ISF

Autre possibilité, le logement peut être cédé en échange du seul bouquet, sans versement de rente. Il s’agit, en fait, d’acheter la nue-propriété en viager du bien. Le vendeur conserve l’usufruit et peut continuer de vivre dans son logement ou le louer. Le bouquet versé comptant est donc plus important qu’un achat en viager libre ou en viager occupé . En effet, il faut verser la totalité de la valeur de la nue-propriété du bien, qui dépend là aussi de l’âge du vendeur et de son sexe.

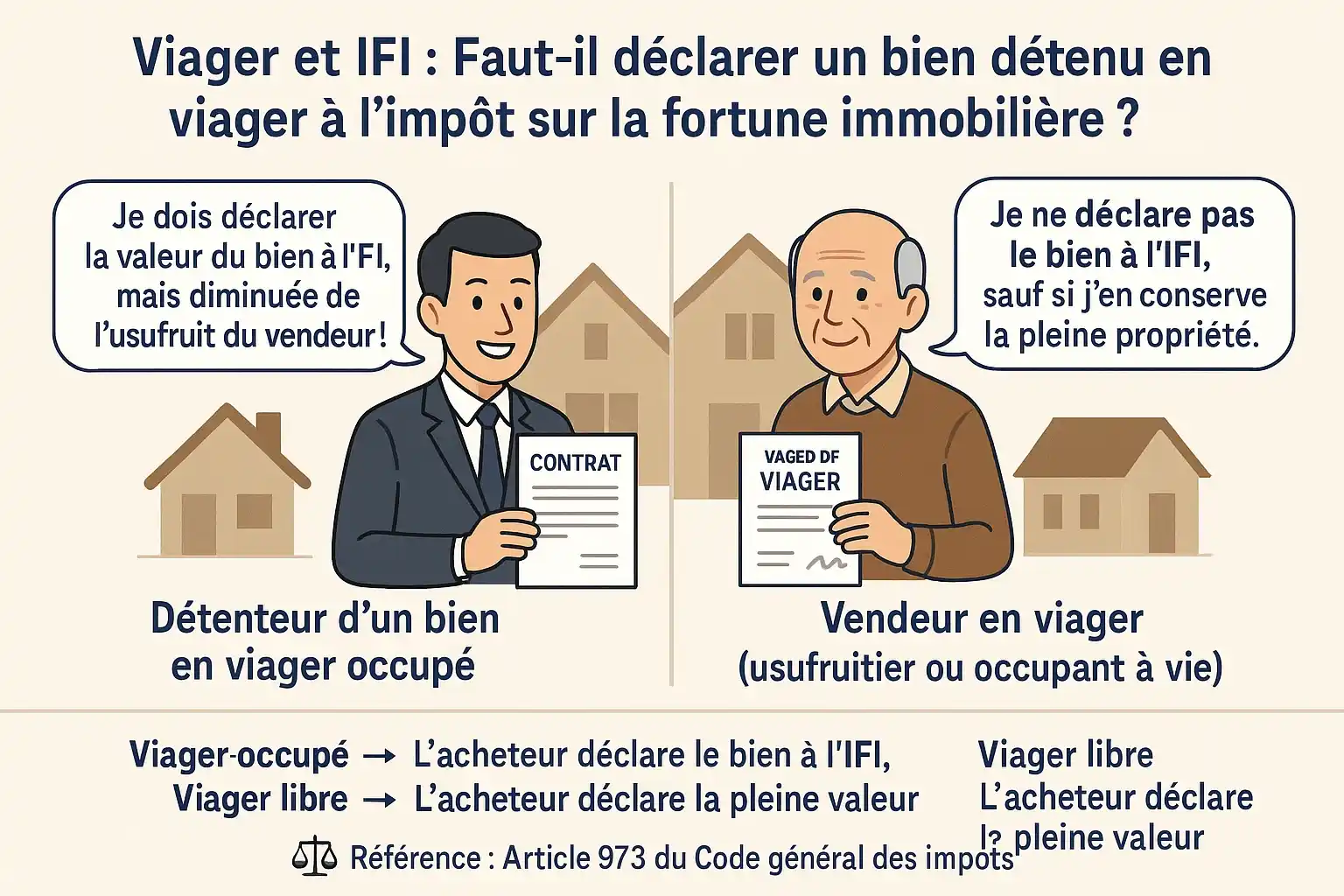

Une formule valable, notamment quand on est assujetti à l’ISF. Le paiement, quasi toujours comptant, réduit l’assiette taxable, tandis que la valeur de la nue-propriété n’y est pas intégrée. Alors que le bien acquis en viager occupé ou en viager libre entre dans le patrimoine taxable à l’ISF pour la valeur réelle du bien (en revanche, il peut déduire la valeur de capitalisation des rentes viagères) !

-

Clauses libres

Hormis l’aléa, la règle est celle de la liberté contractuelle. Il est possible de tout faire en viager : continuer de vivre dans son logement ou non, préférer un capital de départ important puis de faibles rentes, ou inversement, … Les parties ont une large faculté de négociation.

Le plus souvent, l’acheteur, le débirentier, assume les charges importantes (grosses réparations, ravalement, etc.) et règle la taxe foncière, tandis que le crédirentier assume l’entretien, les dépenses courantes du logement et la taxe d’habitation. Mais ce n’est pas une obligation. Les charges peuvent être réparties différemment selon les souhaits des deux parties.