Comment transformer son logement en produit financier ?

Vous êtes propriétaire et vous avez besoin de liquidités pour financer des travaux de rénovation, aider vos enfants, ou compléter vos revenus à la retraite ? Transformer son logement en source de financement est aujourd’hui possible grâce à différentes solutions juridiques et patrimoniales. Monétiser son bien immobilier tout en continuant à l’occuper est une option de plus en plus prisée, notamment chez les seniors.

🏠 1. Le viager : la solution historique pour monétiser son logement

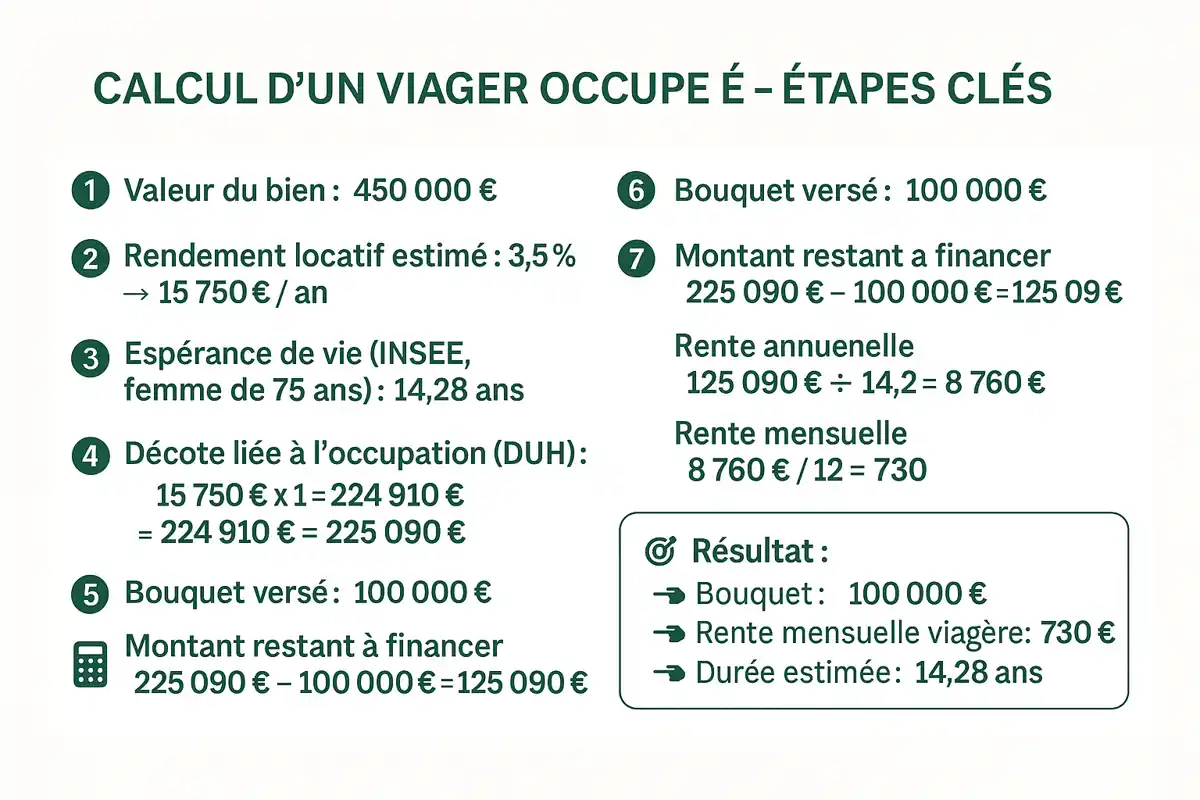

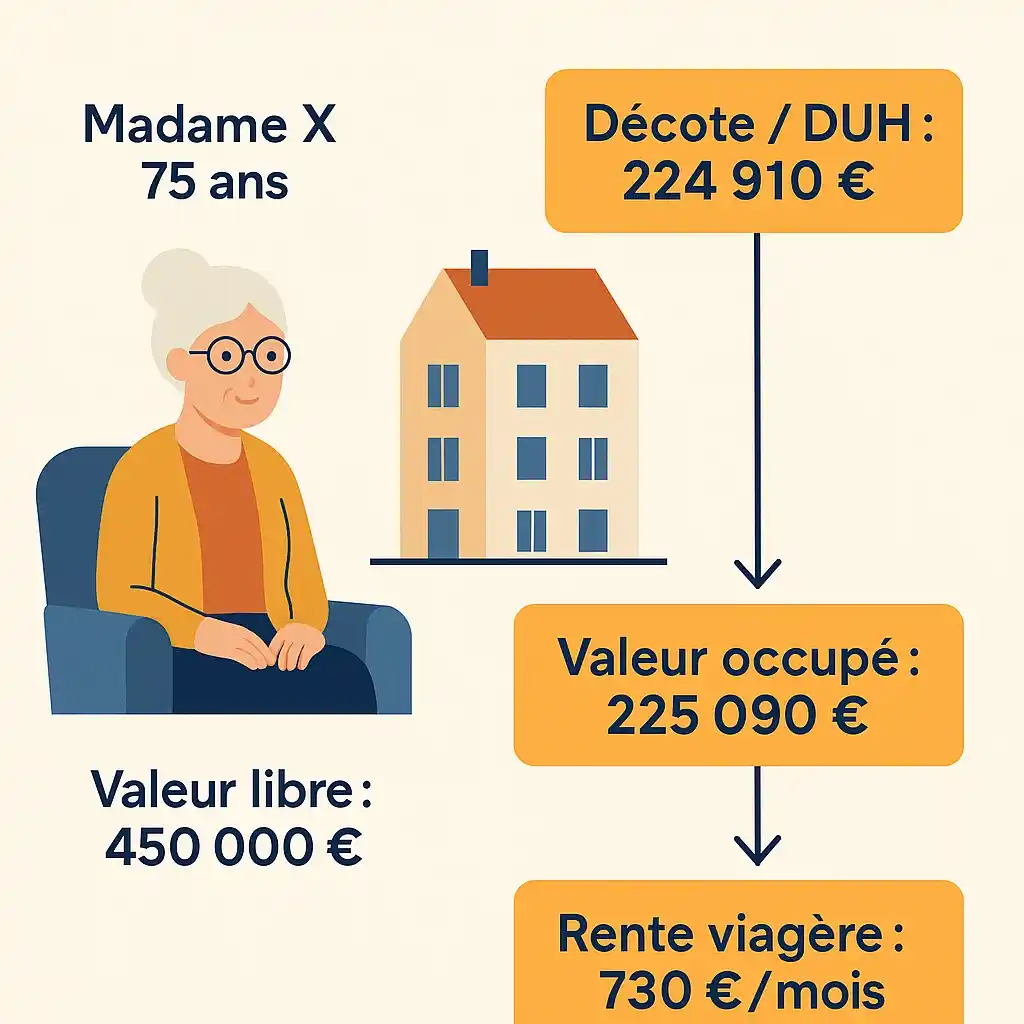

Le viager immobilier est l’un des dispositifs les plus connus pour transformer sa résidence principale en source de revenus. Contrairement à une vente classique, il s’agit d’une transaction en deux temps :

- Un capital initial appelé bouquet, versé à la signature de l’acte notarié ;

- Une rente viagère mensuelle, versée au vendeur jusqu’à son décès.

Le bouquet représente généralement entre 30 % et 40 % de la valeur vénale du bien. La rente est calculée sur la base de la valeur résiduelle, en tenant compte de l'âge, du sexe et de la situation du vendeur.

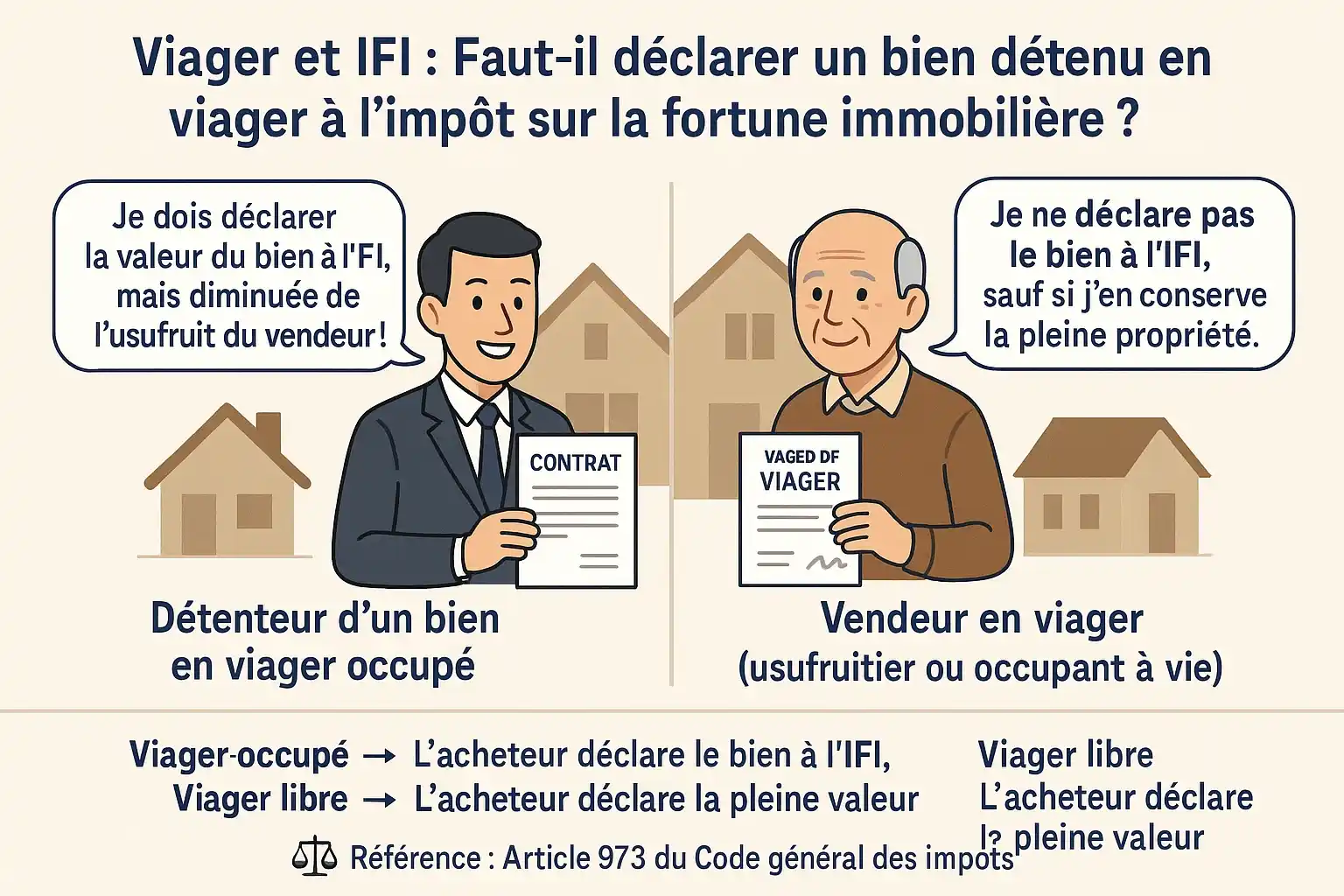

Il existe deux types de viager :

- Viager occupé (le plus courant) : le vendeur conserve un droit d’usage et d’habitation jusqu’à son décès ;

- Viager libre : le bien est immédiatement libéré au profit de l’acheteur.

💡 Le viager occupé permet de rester chez soi tout en percevant un complément de revenus, mais il interdit la location ou la transmission du droit d’usage à un tiers.

🔁 2. Alternatives au viager : quelles autres solutions pour monétiser son bien immobilier ?

✅ La vente à terme

Souvent comparée au viager, la vente à terme permet de percevoir un prix en plusieurs échéances, sur une durée fixe (généralement 10 à 15 ans). Contrairement au viager, la rente n’est pas viagère mais temporaire, et non fiscalisée. L’acquéreur devient pleinement propriétaire au terme du contrat.

✅ Le démembrement de propriété

Autre stratégie patrimoniale : la vente de la nue-propriété du bien, en conservant l’usufruit pour une durée déterminée (10 à 20 ans). Vous pouvez ainsi :

- Continuer à vivre dans le logement ;

- Le mettre en location et percevoir les loyers ;

- Et, avec l’accord du nu-propriétaire, vendre votre usufruit.

💡 Avantage clé : à l’issue du contrat, le nu-propriétaire récupère la pleine propriété sans droits ni frais supplémentaires.

✅ La vente à soi-même (OBO - Owner Buy Out)

Peu connue mais redoutablement efficace, la vente à soi-même consiste à céder le bien à une société (souvent une SCI familiale) dont vous détenez les parts avec vos héritiers. La SCI contracte un prêt pour financer l’achat, et vous récupérez les liquidités. Les loyers versés par la société remboursent l’emprunt.

Ce montage offre de nombreux atouts :

- Transmission anticipée du patrimoine ;

- Maintien du contrôle sur le bien via la SCI ;

- Possibilité de gérer ou d’utiliser le bien selon les statuts.

🔄 3. Existe-t-il des solutions réversibles pour récupérer la propriété de son bien ?

Certaines formules permettent de récupérer la pleine propriété de son bien, mais elles sont généralement plus risquées ou coûteuses.

⚠️ La vente à réméré

La vente avec faculté de rachat, ou vente à réméré, permet de vendre temporairement son bien tout en conservant la possibilité de le racheter dans un délai de 6 mois à 5 ans. Si vous n’exercez pas votre option, l’acheteur conserve définitivement le bien, souvent acquis à un prix décoté de 50 à 70 % de sa valeur réelle.

⚠️ Le prêt viager hypothécaire (PVH)

Proposé par certaines banques comme le Crédit Foncier, le prêt viager hypothécaire s’adresse aux seniors propriétaires de plus de 65 ans. Il permet d’obtenir un capital ou des versements réguliers, en échange d’une hypothèque sur le logement. Le prêt est remboursé lors du décès, via la vente du bien.

Attention cependant :

- Le taux d’intérêt est élevé (environ 6,45 %) ;

- Le capital n’est pas toujours suffisant pour couvrir des besoins lourds (soins, dépendance, etc.).

En résumé : quelle stratégie de monétisation choisir ?

| Dispositif | Occupation du bien | Revenu perçu | Fiscalité | Transmission possible |

|---|---|---|---|---|

| Viager occupé | Oui | Rente + bouquet | Oui (rente fiscalisée) | Non |

| Vente à terme | Oui (temporairement) | Rente fixe | Non (rente exonérée) | Non |

| Démembrement de propriété | Oui ou location | Loyers ou capital | Oui (impôt foncier) | Oui |

| Vente à soi-même (OBO) | Oui | Capital + gestion SCI | Optimisable | Oui |

| Vente à réméré | Oui (temporairement) | Capital à rachat possible | Oui | Oui |

| PVH (prêt viager hypothécaire) | Oui | Capital ou rente | Non (pas imposé) | Non |

Conclusion : monétiser son logement sans déménager, c’est possible

Transformer sa résidence principale en levier financier est désormais une stratégie accessible à tous les propriétaires, à condition de bien comprendre les implications fiscales, juridiques et successorales. Que vous optiez pour le viager, la vente à terme ou encore l’OBO, chaque solution a ses avantages. N’hésitez pas à consulter un notaire, un avocat patrimonial ou un conseiller en gestion de patrimoine pour choisir l’option la mieux adaptée à votre situation.